C114讯 3月27日消息(艾斯)来自市场研究公司Omdia的最新报告写到,虽然2021年是物联网领域投资和收购特别繁忙的一年,但事实证明2022年放缓了,不过与2021年之前的投资活动更一致。然而,主要物联网平台提供商的重大收购和市场退出成为了2022年的显著特征。

由于许多经济学家预测2023年上半年经济放缓或衰退以及全年将呈现整体疲软态势,Omdia认为这些宏观经济条件可能会引发物联网市场的创新。由Omdia物联网首席分析师John Canali、Omdia实践主管Andrew Brown和Omdia物联网技术和垂直行业、人工智能和物联网资深研究分析师Eleftheria Kouri共同撰写的本篇内容对2022年的市场投资活动进行了复盘回顾,并对2023年及以后的投资进行了展望。

回顾2022年

混乱的宏观经济环境

上一年(2022年)始于美联储和其他中央银行试图应对2021年开始的通胀压力。在经济报告证实通胀并非暂时状态之后,各国央行迅速而积极地提高了利率——美联储在2022年七次加息。

除了通胀和随之而来的加息,俄乌冲突也对2022年产生了破坏性影响。除了造成人道主义损失外,战争还增加了经济的不确定性,并对燃料、小麦、玉米、镍和生铁等主要商品造成了价格上涨的压力。

尽管存在这些宏观经济因素,但许多主要市场的劳动力市场依然火热。劳工的关系力量给工资(另一个通胀因素)带来了上行压力,尤其是在低技能工人中。然而,技术工人希望寻求新的就业机会和更高的薪水。在一些市场,工会工人要求提高工资和改善工作条件,以应对不断上涨的成本。在某些情况下,劳资关系已经破裂,例如,英国铁路工人的罢工事件就证明了这一点。

按照数量和地区划分的物联网投资情况

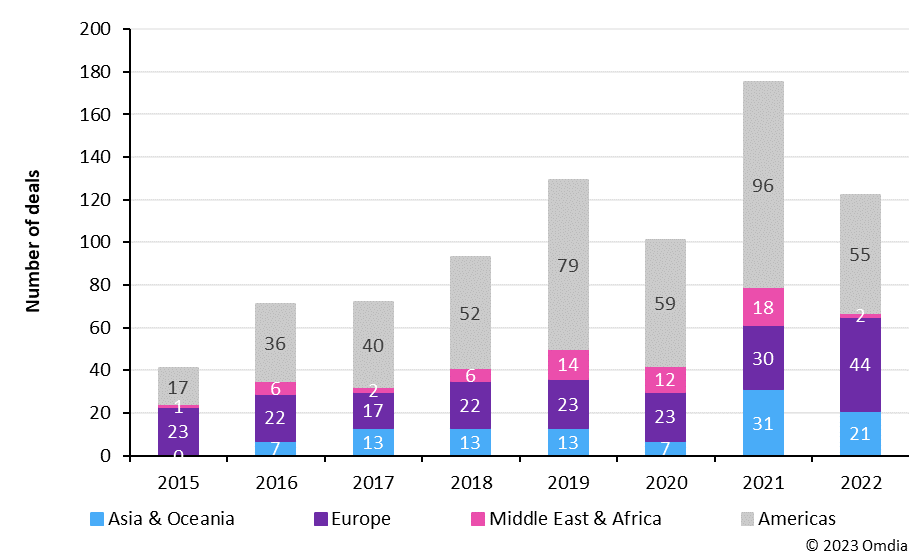

随着利率上升,为并购融资的借贷成本在2022年大幅上升。此外,投资其他公司的机会成本也上升了。如果没有廉价信贷,人们预计物联网投资将比2021年放缓。虽然投资确实放缓,但投资数量与仍有廉价信贷的2020年和2019年持平。

图1:按投资地区划分的年度物联网投资交易数量。资料来源:Omdia。

欧洲的并购交易数量通常落后于美洲,而美国市场主导着美洲市场。2022年,欧洲的交易数量与美洲相当,分别为44笔和55笔。在2022年下半年全球40笔交易中,欧洲公司占据了19笔。出于以下几个原因,这是十分有趣的:首先,更大的经济动荡对欧洲的直接影响大于对美国的影响。随着通胀上升和能源价格的潜在冲击加大,欧洲正面临更大的经济不确定性。然而,欧洲公司并没有坐拥现金储备,而是积极进行投资和收购。其次,在2022年的大部分时间里,美元相对于欧元和英镑升值。这种汇率变化将使美国企业能够以相对较低的成本收购或获得欧洲同行的股权,但这并没有以任何重大方式发生。相反,通常是欧洲公司收购了其他欧洲公司。最值得注意的是,英国物联网平台提供商Wireless Logic继续其收购热潮,收购了欧洲公司IoThink Solutions、Jola和Mobius Networks。

按类型划分的物联网投资情况

在物联网平台和服务提供商方面,存在整合,也发生了退出。正如Omdia的2022年物联网企业调查所证明的那样,企业在物联网投资上获得了丰厚回报。硬件和组件提供商也看到了其物联网业务带来的显著收入。然而,物联网平台和服务提供商一直在努力维护其在物联网价值链上地位价值。物联网解决方案很复杂,投资周期也很长。单个连接的收入很低。通过5G实现单个连接低收入的大幅扩展的承诺尚未实现。在许多服务提供商当中,这引发了人们对物联网在更大组织中的地位的质疑,即使物联网是一个积极的收入来源。

沃达丰的2022年年度报告表明,尽管其2021年的相关收入超过9亿美元,但该公司可能会剥离其物联网业务。大约在同一时间,LPWAN技术服务提供商Sigfox进入破产管理并被Unabiz收购。Verizon也通过关闭其无人机公司Skyward来缩减物联网业务,不过它承诺了会提供5G支持的无人机用例。2022年晚些时候,谷歌宣布计划在2023年关闭其物联网核心,加入包括SAP和IBM在内的其他提供商的行列,重新考虑其物联网业务的发展策略和承诺。最引人注目的举动是爱立信决定将其IoT Accelerator和Connected Vehicle Cloud业务出售给Aeris。亏损的业务部门是更广泛采用的连接管理平台之一。传统电信公司和技术公司分拆、退出或出售物联网业务的这些决定,与越来越多的物联网MVNO瞄准这一领域的机会形成了鲜明对比。这些决定表明,规模更大、更传统的参与者对物联网服务产生的收入有限或出现亏损的容忍度越来越低。然而,对于那些更愿意忍受物联网服务收入缓慢增长的企业来说,这些公司的退出也代表着一个机会,可以使其确立自己的地位并在市场中更长久地发展下去。

物联网硬件生态系统也出现了一些整合。Semtech通过收购Sierra Wireless进行了重大收购,Telit则收购了Thales的蜂窝物联网业务。然而,这些收购并不是企业寻求退出或剥离其物联网业务,而是企业希望创建更强大的物联网产品组合,并寻求提供端到端解决方案。

展望2023年

事实上,各国央行仍然非常关注控制通胀。货币政策调整通常需要6个月或更长的时间才能体现出来,因此回到由廉价信贷推动的投资环境是不大可能的。再加上许多企业重新权衡他们的物联网策略,这就是Omdia认为2023年的物联网投资将与2022年持平或低于2022年的原因所在。

此外,2022年落幕后,2023年以科技巨头的大规模裁员潮开始。亚马逊、谷歌和微软等科技巨头宣布将分别大规模裁员1.8万人、1.2万人和1万人。虽然这些裁员对受影响的人员来说无疑是困难的,但有人会争辩说,这只是科技公司在新冠疫情大流行期间疯狂增长后希望调整“合适的规模”。鉴于投资者一直在向科技公司施压,要求它们专注于快速增长的领域并关停不能交付成果的项目,物联网和物联网相关的项目和人员很可能会被“砍掉”。例如,专注于自动驾驶的Waymo公司(其母公司是Alphabet)已经解雇了至少几十名员工,而且可能还会宣布更多裁员。

Omdia指出,物联网领域释放的人才和经验的过剩可能会创造新的初创企业和业务,而无需承担寻求短期回报的投资者需求的压力。根据Crunchbase的数据,尽管2022年风投资金下降了约35%,但市场远未枯竭。同样重要的是,根据Omdia的2022年物联网企业调查,企业2023年的支出计划超过2022年。规模更小、更灵活的初创企业往往更有能力适应和重新思考应该如何向物联网参与者提供服务。2023年可能会出现云编排和边缘计算的新发展策略。LoRaWAN仍在热情地为其联盟招揽新成员,其中包括初创企业。因此,虽然物联网服务提供商及其产生巨额收入的能力很容易被认为前景黯淡,但整合和退出是商业周期的一部分。对于愿意坚持到底并继续发展物联网业务的现有企业来说,这个领域现在已经不那么拥挤了,对于新的参与者来说,他们可以抓住被其他企业忽视的机会或开发新的商业模式。

2023年,组件和硬件厂商可能会将投资战略重点放在人工智能上。在过去的五年里,这个领域发生了重大的整合——Mavell收购Inphi,Nordic Semiconductors收购Ensigma,以及Analog Devices收购Maxim,这些只是重磅交易的几个例子。由于市场已经进行了整合,2023年不太可能出现另一波大规模收购。除此之外,各国政府如今会从更加战略的角度看待组件领域,并且可能会仔细审查任何会收紧供应链的整合动作,尤其是跨境收购。美国最近通过的《2022年芯片和科学法案》(CHIPS法案)以及欧洲和亚洲的类似立法表明,各国政府热衷于促进这些行业的本土增长,并促进人工智能和量子计算的研发。毫无疑问,这些公司早在立法通过之前就已经意识到人工智能和量子计算的战略重要性。Omdia预计,拥有雄厚现金储备的零部件和硬件厂商将探索战略投资或与互补的人工智能和量子计算专业企业建立合作关系。

【注:Omdia由Informa Tech的研究部门(Ovum、Heavy Reading和Tractica)与收购的IHS Markit技术研究部门合并而成,是一家全球领先的技术研究机构。】